Portal podatkowy PITax.pl

▪ 28 grudnia 2012 r. ▪ Zaktualizowano: 12 listopada 2024 r. ▪ Autor: Redakcja PITax.pl

Poradnik PITax.pl Łatwe podatki stanowi opracowanie najistotniejszych zagadnień podatkowych, w szczególności z dziedziny podatków PIT, CIT i VAT. W ramach portalu podatkowego można znaleźć rozstrzygnięcie podstawowych wątpliwości podatników, jak również odpowiedź na szczegółowe przypadki doświadczonych podatników.

Coraz więcej osób zaczyna zwracać uwagę, jaki udział w wypłacanym im wynagrodzeniu stanowią podatki i daniny odprowadzane do skarbu państwa. Przed zapoznaniem się ze szczegółami swojego rozliczenia podatkowego, w pierwszej kolejności należy poznać podstawowe zagadnienia z dziedziny finansów publicznych.

Co to jest podatek?

Aby zdefiniować, co to jest podatek, należy określić jego cechy szczególne. W polskim porządku prawnym, pojęcie podatku zostało zdefiniowane w art. 6 ustawy z dnia 29 sierpnia 1997 r. Ordynacja podatkowa, zgodnie z którym podatek ma charakter:

- publicznoprawny - podatek jest formą świadczenia publicznego, który swoje źródło znajduje w przepisach prawa, w szczególności w ustawie oraz Konstytucji;

- nieodpłatny - jedną z najbardziej znanych cech podatku jest konieczność jego zapłaty. Jednocześnie podatnikowi płacącemu należność na rzecz Skarbu Państwa, nie przysługuje roszczenie (ekspetatywa) otrzymania świadczenia zwrotnego ze strony państwa;

- przymusowy - nieopłacone należności podatkowe mogą wiązać się z ich przymusową egzekucją przez urzędy skarbowe bądź inne organy administracji publicznej;

- bezzwrotny - podatek stanowi świadczenie na rzecz państwa, które cechuje się definitywnym charakterem i nie podlega zwrotowi. Wyjątek stanowią sytuacje, gdy podatek został uiszczony w zawyżonej wysokości bądź został pobrany bez podstawy prawnej;

- pieniężny - płatność podatku może przybierać wyłącznie formę pieniężną.

Jakie są rodzaje podatków?

W zależności od sposobu zapłaty podatki można podzielić na dwie kategorie: pośrednie i bezpośrednie. Przedstawiona kwalifikacja jest nierozerwalnie związana z przerzucalnością płatności podatku. Innymi słowy, podatkami bezpośrednimi są te, które bezpośrednio są płacone do organu podatkowego. W przypadku podatków pośrednich, osoba ponosząca ciężar ekonomiczny daniny nie jest tożsama z podmiotem zobowiązanym do zapłaty podatku.

Do podatków bezpośrednich zaliczamy:

- podatek dochodowy od osób fizycznych (PIT)

- podatek dochodowy od osób prawnych (CIT)

- podatek od czynności cywilnoprawnych (PCC)

- podatek od spadków i darowizn

- podatek tonażowy

- podatek rolny

- podatek leśny

- podatek od nieruchomości

- podatek od wydobycia niektórych kopalin

- podatek od wybranych instytucji finansowych

- podatek od środków transportowych

- podatek od produkcji okrętowej

Katalog podatków pośrednich składa się z:

- podatku od towarów i usług (VAT)

- podatku akcyzowego

- podatku od gier

Z czego składa się podatek?

Co do zasady, niezależnie od jego rodzaju na konstrukcję podatku składają się następujące elementy:

- podmiot podatku – wyróżniamy trzy rodzaje podmiotów: podatnika, płatnika i inkasenta. O ile ciężar ekonomiczny płatności zawsze spoczywa na podatniku, o tyle (w zależności od źródła przychodu) pośrednikiem w obliczeniu i odprowadzeniu daniny na rzecz Skarbu Państwa często jest płatnik. W przypadku niektórych podatków swój udział ma również inkasent, którego rola przypomina funkcję płatnika, jednak ogranicza się wyłącznie do poboru podatku (przykładowo: sołtys pobierający należność z tytułu podatku rolnego);

- przedmiot opodatkowania – jako przedmiot podatku określa się okoliczności (zjawisko), z zaistnieniem którego ustawa przewiduje określone skutki podatkowe;

- podstawa opodatkowania – wskazany element konstrukcyjny szerzej zwany jest jako podstawa wymiaru podatku, czyli część, od której liczony jest podatek;

- stawka podatku – najczęściej jest to stosunek (zasadniczo formułowany w sposób procentowy) podatku do podstawy opodatkowania (podstawy wymiaru podatku);

- ulgi i zwolnienia – inaczej mówiąc są to preferencje podatkowe, które obniżają podstawę wymiaru podatku bądź sam podatek, w ściśle określonych okolicznościach przewidzianych przez ustawę;

- warunki i procedura płatności – każda z danin cechuje się określoną procedurą związaną z płatnością podatku, która charakteryzuje się terminem zapłaty oraz metodą uiszczenia należności.

Co odróżnia podatek od składki ubezpieczeniowej

Jak wskazaliśmy na wstępie do niniejszej publikacji, opłacanie podatku nie wiąże się z powstaniem jakichkolwiek roszczeń po stronie podatnika.

Odmiennym charakterem cechuje się składka ubezpieczeniowa opłacana przez podatników, gdyż uiszczenie danin na ubezpieczenia społeczne i zdrowotne wiąże się z uzyskaniem prawa do świadczeń emerytalnych, zdrowotnych, wypadkowych, chorobowych czy rentowych.

W przypadku podatków, rozliczenia dokonywane są z organem podatkowym (najczęściej jest to właściwy urząd skarbowy), natomiast w odniesieniu do składek ubezpieczeniowych, właściwym organem administracji publicznej jest Zakład Ubezpieczeń Społecznych.

Prawa i narzędzia podatnika

Polski ustawodawca podatkowy nie tylko nakłada na podatnika określone obowiązki związane z opłacaniem podatków i innych danin, lecz zapewnia szereg uprawnień służących w relacjach z organami podatkowymi. Wśród najważniejszych z nich należy wyróżnić:

- zasada legalizmu

- zasada wyważania interesu podatnika i interesu publicznego

- zasada zaufania

- zasada współdziałania

- zakaz nadużywania prawa

- zasada proporcjonalności

- zasada ugodowego załatwiania spraw

- zasada pragmatyzmu

- zasada rozstrzygania wątpliwości na korzyść podatnika

Jak interpretować prawo podatkowe

Przy interpretacji przepisów prawa podatkowego należy mieć na uwadze, że nie każda informacja pochodząca od organów administracji publicznej jest wiążąca dla podatnika. Aby mieć gwarancję poprawności naszych rozliczeń podatkowych w pierwszej kolejności powinniśmy zadbać o uzyskanie:

- objaśnień podatkowych

- interpretacji podatkowej

- wiążące rozstrzygnięcia organów podatkowych oraz sądów

Na co idą podatki?

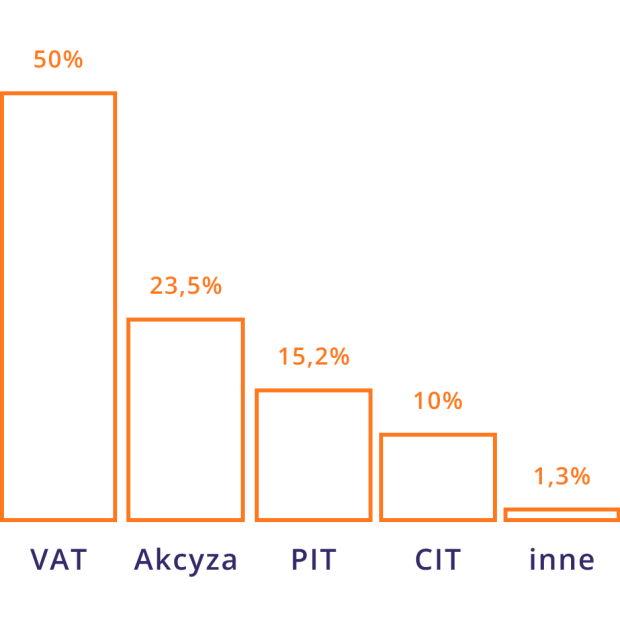

Budżet państwa w znaczącej większości opiera się na wpływach podatkowych, z czego najistotniejszym na szczeblu centralnym jest podatek od towarów i usług (VAT), zaś z punktu widzenia jednostek samorządu terytorialnego największe znaczenie mają wpływy z podatku dochodowego od osób fizycznych (PIT) oraz osób prawnych (CIT).

Opierając się na aktualnych statystykach pochodzących z Ministerstwa Finansów, udział poszczególnych danin w budżecie Skarbu Państwa przedstawia się następująco:

- VAT - 50%

- Akcyza - 23,5%

- PIT - 15,2%

- CIT - 10%

- inne należności publicznoprawne - 1,3%

Działy wiedzy

Przygotowane kompendium podatkowe uwzględnia podstawowe informacje o PIT (obejmujące rozliczenie PIT 2025 oraz dotyczące poprzednich okresów rozliczeniowych), jak również porusza zagadnienia istotne z punktu widzenia każdej osoby chcącej uzyskać odpowiedź jak rozliczyć pozostałe podatki (również w zakresie przychodów zagranicznych) oraz zadośćuczynić innym obowiązkom formalnym przed urzędami administracji publicznej. Podatnicy znajdą również odpowiedź na to, jak postępować przed ZUS, w toku postępowań podatkowych oraz w jaki sposób uniknąć negatywnych skutków wywołanych np. błędnym wypełnieniem deklaracji bądź uchybieniem ważnych terminów podatkowych.

Portal podatkowy został podzielony na następujące działy tematyczne:

- Podstawowe informacje o PIT – po wprowadzeniu w świat podatków, warto poznać podstawowe informacje o podatku dochodowym od osób fizycznych (PIT). W tej sekcji znajdziesz odpowiedź na podstawowe wątpliwości podatników oraz zasięgniesz informacji odnośnie corocznych rozliczeń przed urzędem skarbowym.

- Ulgi i odliczenia – istotnym uprawnieniem podatnika jest możliwość uwzględnienia licznych ulg i odliczeń, które wywierają wpływ na wartość zobowiązania podatkowego. W zależności od indywidualnej sytuacji rozliczającego, może nawet dojść do zwrotu zaliczek uiszczonych w trakcie roku.

- Etat, zlecenie i dzieło – większość podatników uzyskuje swoje dochody w oparciu o stosunek zatrudnienia - na podstawie umowy o pracę, zlecenie bądź o dzieło. Dynamiczne zmiany w zakresie wynagrodzeń sprawiają, że warto zapoznać się z podstawowymi informacjami rozliczeniowymi, wskaźnikami GUS i innymi aspektami stosunku pracowniczego.

- Działalność gospodarcza – z każdym rokiem przedsiębiorcy mierzą się z kolejnymi obowiązkami wobec organów administracji publicznej. W gąszczu licznych zmian podatkowych, każda osoba prowadząca działalność gospodarczą powinna zapoznać się ze szczegółami postępowania wobec kontrahentów, ustalania wynagrodzeń czy aspektów związanych z rozliczaniem swojego przedsiębiorstwa.

- ZUS i ubezpieczenia – wraz ze zmianami w zakresie sposobu naliczania składki zdrowotnej, wiele osób boryka się z problemem rozliczenia danin i świadczeń ubezpieczeniowych. W tym dziale znajdują się informacje odnośnie szczegółów postępowania przed Zakładem Ubezpieczeń Społecznych, o zasiłkach wypłacanych przez organ rentowy, a również poruszony został wpływ składki ubezpieczeniowej na wynagrodzenie netto.

- Emerytury i renty – na płaszczyźnie ostatnich kilku lat doszło do wprowadzenia istotnych dodatków oraz uprawnień dla emerytów oraz rencistów. Warto wiedzieć, czy istnieje możliwość optymalizacji świadczeń z Zakładu Ubezpieczeń Społecznych, wartości ich waloryzacji czy o sposobach rozliczenia aktywnych zawodowo seniorów.

- Dochody z zagranicy – zmiana modelu zarobkowania oraz postępująca cyfryzacja przyczyniły się do zwiększenia znaczenia pracy zdalnej, a co za tym idzie - możliwości świadczenia usług na rzecz zagranicznych przedsiębiorstw. Przedstawiamy szczegóły rozliczenia dochodów zagranicznych.

- Najem – Polski Ład gruntownie zmienił rozliczenia osób wynajmujących składniki swojego majątku. Każdy właściciel nieruchomości czy samochodu powinien zapoznać się z bieżącymi modyfikacjami podatkowymi rzutującymi na wartość zysku z tego źródła przychodu.

- Kredyty w PIT – rosnący wskaźnik stóp procentowych NBP sprawił, że wiele osób boryka się z problemem spłaty zaciągniętych zobowiązań. W tym dziale znajdziesz informacje odnośnie państwowych form wsparcia kredytobiorców oraz ujęcia sytuacji kredytowych na rozliczenie PIT.

- Dochody inwestycyjne – coraz więcej podatników deklaruje uzyskanie przychodów z zysków kapitałowych. W niniejszej sekcji przedstawiamy wpływ inwestycji w waluty wirtualne (kryptowaluty), akcje czy inne instrumenty finansowe na rozliczenia podatkowe oraz sposób ich ujęcia.

- Sytuacje podatkowe – wiele sytuacji życiowych znajduje odzwierciedlenie w przepisach prawa podatkowego. Warto sprawdzić, jakie preferencje przysługują nowożeńcom, jak postępować w przypadku otrzymania darowizny czy w sytuacji śmierci osoby najbliższej.

- Terminy, wskaźniki i stawki – każdy podatnik ma obowiązek dopełnienia formalności w ściśle określonym terminie, z zastosowaniem aktualnych przepisów określających wskaźniki i stawki podatkowe. Informujemy i na bieżąco aktualizujemy wszelkie dane przekładające się na rozliczenia podatników.

- Sprawy urzędowe – niezależnie od skrupulatności oraz poprawności rozliczenia może zdarzyć się konieczność stawienia przed urzędem skarbowym. W przedstawionej sekcji wskazujemy, jak bronić się przed ewentualną egzekucją administracyjną, w jaki sposób ubiegać się o wiążącą interpretację podatkową czy jak uzyskać potrzebne nam zaświadczenia.

- Formularze podatkowe – należy pamiętać, że niezależnie od prawdziwości przedstawionych przez nas informacji, ujęcie ich na nieaktualnym formularzu podatkowym spowoduje odrzucenie zeznania podatkowego. Warto zapoznać się z najnowszymi formularzami druków oraz poznać instrukcję ich wypełniania.

- Korekta – błędy w rozliczeniach podatkowych nie wiążą się z automatycznym pociągnięciem do odpowiedzialności za zidentyfikowane nieprawidłowości. Należy jednak wiedzieć, w jakich sytuacjach powinniśmy złożyć korektę, kiedy dojdzie do skorygowania omyłek rachunkowych przez urzędnika oraz przesłanki skutecznej korekty rozliczenia podatkowego.