Spis treści

- Jak opłacać PIT-MIT?

- Wartość nieruchomości a PIT-MIT

- Podatek z PIT/MIT – deklaracje roczne oraz ulgi podatkowe

Wspomniany podatek tyczy się:

- Budynku będącego obiektem handlowo – usługowym, klasyfikowanym w PKOB jako samodzielny sklep bądź butik, centrum handlowe, dom towarowy, lub innego typu budynek lub lokal handlowo-usługowy,

- Budynku biurowego – o ile jest on wykorzystywany w większym stopniu niż tylko na własne potrzeby,

Jak opłacać PIT-MIT?

Podatek PIT-MIT powinien zostać opłacony w sytuacji, kiedy wartość początkowa tej nieruchomości przekroczyła kwotę 10 000 000 złotych. Opłata ta realizowana jest od nadwyżki przekraczającej poziom kwoty granicznej, tj. 10 000 000 złotych, a podatek ten wynosi 0,035% podstawy za każdy miesiąc.

Podatek, o którym mowa, powinien być opłacany za każdy pełny miesiąc, dlatego też kwoty podatku nie rozgranicza się proporcjonalnie do liczby dni, w których środek trwały jest wykorzystywany w przedsiębiorstwie.

PIT-MIT nie powinien być płacony za czas, w jakim środek trwały nie był przedmiotem użytkowania, co było konsekwencją zawieszenia działalności gospodarczej lub zaprzestania jej prowadzenia. Tylko i wyłącznie w tych dwóch sytuacjach, obowiązek wypełnienia załącznika PIT-MIT, został zniesiony.

Wartość nieruchomości a PIT-MIT

W sytuacji, kiedy środek trwały jest wyłączną własnością osoby będącej podatnikiem lub w przypadku, gdy środek trwały jest przedmiotem współwłasności, za wartość przyjąć należy tę, wynikającą z ewidencji środków trwałych podatnika.

Może nastąpić także sytuacja, kiedy to środek trwały będzie stanowił własność lub współwłasność spółki, która z kolei nie będzie posiadała osobowości prawnej – wtedy, przy obliczaniu wartości początkowej, jaka przypada na wspólnika, zostaje ona ustalona proporcjonalnie do udziałów, jakie wspólnik ma w zyskach przedsiębiorstwa (chyba że z umowy własności wynika inaczej).

Z kolei w sytuacji, gdy środek trwały jest przedmiotem współwłasności podatnika i podmiotu powiązanego z podatnikiem przy obliczaniu wartości początkowej, przyjmuje się całkowitą wartość początkową tego środka trwałego.

Nie ma przepisu, który pozwalał by na ciągłe obniżanie wartości początkowej środka trwałego za pomocą zastosowania odpisów amortyzacyjnych. Wartość początkowa środka trwałego jest stała do momentu, aż w środku trwałym nie zajdą określone zmiany (np. zostanie on ulepszony, zmodyfikowany etc.).

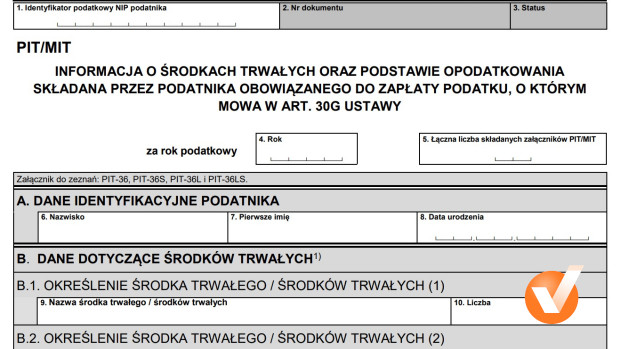

Istotnym jest posiadanie wiedzy na temat tego, aby w załączniku PIT-MIT, w pozycjach przeznaczonych do wskazania wartości, wskazać pełną wartość nieruchomości, a nie jedynie nadwyżkę ich wartości ponad 10 000 000 złotych.

Podatek z PIT/MIT – deklaracje roczne oraz ulgi podatkowe

Według polskiego prawa podatkowego, podatnicy prowadzący działalność gospodarczą, zobowiązani są do realizowania comiesięcznych opłat w wysokości zgodnej z prawidłowo obliczonym podatkiem oraz do wpłacania określonych kwot na rachunek bankowy urzędu skarbowego, w terminie do 20. dnia miesiąca następującego po miesiącu, za który płacony jest podatek. Wartości odpowiednie podatkowi należnemu należy wykazać w odpowiednich pozycjach przeznaczonych dla zaliczek w deklaracji PIT-36 lub PIT-36L.

Wartość podatku obliczonego na dany miesiąc rozliczeniowy, podatnik powinien odliczyć zaliczki na podatek dochodowy, którą wykazuje w odpowiednich rubrykach deklaracji PIT-36 i PIT-36L. Możliwym jest również zaistnienie sytuacji, w której podatnik zobowiązany jest do zapłaty kwartalnych zaliczek na podatek dochodowy – w takiej sytuacji odliczeniu podlegają wartości podatku, obliczone za miesiące przypadające na określony kwartał.

Podatek należny winien zostać uwzględniony w rubrykach 54-105 w przypadku deklaracji PIT-36L oraz w pozycjach 271-322 dla deklaracji PIT-36.