Spis treści

- Ile możesz odliczyć?

- Możesz zyskać jeszcze więcej!

- Kiedy rozliczamy darowiznę?

- Jakich formularzy podatkowych potrzebujemy?

- I jakich dokumentów?

- Darowizny w pigułce

W PIT za 2021 r. darczyńca może odliczyć darowiznę, m.in. na cele pożytku publicznego krwiodawstwo, ale również 100%, a nawet 150% kwoty przeznaczonej na przeciwdziałanie COVID-19.

Przekazując środki pieniężne i rzeczy na cele dobroczynne podatnicy mogą liczyć na znaczące obniżenie podatku.

Preferencją podatkową zostały objęte darowizny:

- z tytułu oddania krwi,

- na cele kultu religijnego,

- na cele charytatywno-opiekuńcze Kościoła,

- na cele pożytku publicznego,

- na przeciwdziałanie COVID-19,

- na rzecz szkół i cele edukacji zawodowej,

- na cele realizacji inwestycji w zakresie odbudowy Pałacu Saskiego, Pałacu Brühla oraz kamienic przy ulicy Królewskiej w Warszawie – to jest nowe odliczenie.

Ile możesz odliczyć?

W przypadku większości darowizn kwota, którą można odliczyć, nie może przekraczać 6% dochodu.

Co jest ważne, limit ten jest wspólny dla wszystkich darowizn, których dotyczy. W takim wypadku, jeśli podatnik przekazał darowizny z kilku tytułów, np. na cele pożytku publicznego i krwiodawstwa wówczas wszystkie z nich zsumujemy i porównujemy z wysokością uzyskanego dochodu.

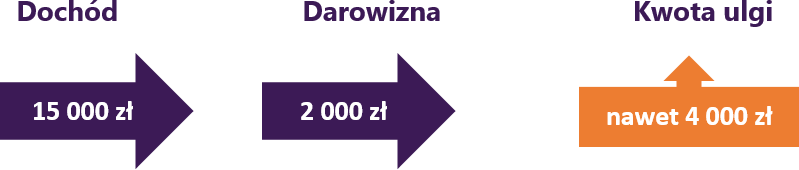

Przykład uzyskanej oszczędności:

Możesz zyskać jeszcze więcej!

Poza limitem 6%, w faktycznej wysokości (100% od dochodu), podatnicy mogą odliczyć darowizny przekazane na wsparcie charytatywno-opiekuńczej działalności prowadzonej przez kościelne osoby prawne.

Twoja korzyść podatkowa:

W rozliczeniach PIT składanych za 2021 r. wykaz darowizn podlegających odliczeniu został znacząco rozszerzony w stosunku do poprzednich lat. Tarcza antykryzysowa wprowadziła nowe rodzaje odliczeń, np. przeciwdziałanie COVID-19. Darczyńcy mogą odliczyć kwotę odpowiadającą 100%, a nawet 150% takiego wsparcia.

Tyle możesz zyskać, wspierając walkę z COVID-19:

Kiedy rozliczamy darowiznę?

Darowiznę należy odliczyć w roku podatkowym, w którym rozliczamy zeznanie PIT. To znaczy, że darowiznę przekazaną w styczniu 2021 r. uwzględnimy w deklaracji składanej do końca kwietnia 2022 r.

Jakich formularzy podatkowych potrzebujemy?

Podatnicy rozliczający się na zasadach ogólnych według skali podatkowej odliczają darowiznę w formularzu PIT-36, PIT-37 lub PIT- 37L.

W przypadku ryczałtu od przychodów ewidencjonowanych należy posłużyć się formularzem PIT-28.

Do właściwego dla nas formularza PIT dołączamy załącznik PIT/O.

I jakich dokumentów?

Każde przekazanie darowizny powinno zostać właściwe udokumentowane. Zatem niezbędnym wymogiem umożliwiającym odliczenie jest:

- W przypadku darowizny pieniężnej:

- posiadanie dowodu wpłaty przekazanych środków pieniężnych jako darowizny.

- W przypadku darowizny rzeczowej:

- posiadanie dowodu, z którego wynikają dane identyfikujące darczyńcę oraz wartość przekazanej darowizny wraz z oświadczeniem obdarowanego o jej przyjęciu;

- dysponowanie w przypadku krwiodawców zaświadczeniem jednostki organizacyjnej realizującej zadania w zakresie pobierania krwi;

- otrzymanie sprawozdania o przeznaczeniu darowizny na kościelną działalność charytatywno-opiekuńczą, które obdarowany musi przekazać darczyńcy w okresie dwóch lat od otrzymania darowizny.

Darowizny w pigułce

Darowizny przekazane na cele organizacji pożytku publicznego w sferze zadań publicznych

| Co możesz odliczyć? | Odliczeniu podlegają darowizny:

– które zostały przekazane fundacjom, stowarzyszeniom i innym organizacjom prowadzącym działalność pożytku publicznego. Co ważne, tego rodzaju podmioty nie muszą posiadać formalnie statusu OPP. Muszą jednak realizować jeden z celów zapisanych w ustawie o działalności pożytku publicznego i o wolontariacie, a sama darowizna musi zostać przekazana na pokrycie tego celu. Możliwe jest również przekazanie darowizny na wsparcie organizacji pożytku publicznego z innego kraju Unii Europejskiej lub Europejskiego Obszaru Gospodarczego. W takim wypadku musimy posiadać oświadczenie takiej organizacji, że jest równoważna z polskimi organizacjami OPP, a także Polska musi mieć podpisane odpowiednie konwencje z danym krajem, które pozwolą polskim organom podatkowym zwrócić się o informacje podatkowe z zagranicy. |

| Wysokość odliczenia | Limit odliczenia nie może przekroczyć 6% dochodu podatnika |

Darowizny na rzecz szkół i cele edukacji zawodowej

| Co możesz odliczyć? | Odliczenie darowizny od dochodu jest możliwe, gdy jej przedmiotem są materiały dydaktyczne lub środki trwałe, z wyjątkiem materiałów dydaktycznych lub środków trwałych, które nie są kompletne, zdatne do użytku lub są starsze niż 12 lat. Odliczenie nie dotyczy darowizn pieniężnych, nawet jeśli te zostaną przekazane na cele edukacji zawodowej. |

| Wysokość odliczenia | Limit odliczenia nie może przekroczyć 6% dochodu podatnika |

Darowizny w formie tabletów i laptopów

| Co możesz odliczyć? | Darowizna w postaci przekazanych laptopów lub tabletów na rzecz organów prowadzących placówki oświatowe albo na rzecz organizacji pożytku publicznego, lub Centrum OSE. Odliczeniu podlega przekazanie sprzętu kompletnego, zdatnego do użytku i wyprodukowane nie wcześniej niż 3 lata przed dniem ich przekazania. |

| Wysokość odliczenia | Darowizna przekazana:

|

Darowizny na cele krwiodawstwa

| Co możesz odliczyć? | Darowizna dotyczy wyłącznie honorowych dawców krwi, którzy nieodpłatnie przekazują krew lub osocze na rzecz centrów krwiodawstwa i krwiolecznictwa i innych do tego jednostek uprawnionych. Osoba oddająca krew lub osocza może otrzymać bonus podatkowy w postaci odliczenia od dochodu. W tym zakresie za każdy litr krwi darczyńca może pomniejszyć swój dochód o 130 zł. Na przykład, jeśli oddaliśmy 0,450 l krwi to możemy odliczyć 58,50 zł. Z tytułu osocza i innych składników krwi kwotę do odliczenia należy ustalić indywidualnie, w zależności od rodzaju składników krwi. Obdarowanym jest punkt krwiodawstwa, w którym podatnik oddał krew. |

| Wysokość odliczenia | Limit odliczenia nie może przekroczyć 6% dochodu podatnika. |

Darowizny na przeciwdziałanie COVID-19

| Co możesz odliczyć? | Odliczeniu podlegają darowizny:

– które zostały przekazane na rzecz walki z koronawirusem:

|

| Wysokość odliczenia | Darowizna przekazana:

|

Darowizny na cele kultu religijnego

| Co możesz odliczyć? | Odliczeniu podlegają darowizny:

– na cele kultu religijnego, np. na budowę kościoła, renowację ołtarza, zakup przedmiotów liturgicznych itp. przekazane kościołom, związkom wyznaniowym oraz ich instytucjom (np. zakonom i parafiom). |

| Wysokość odliczenia | Limit odliczenia nie może przekroczyć 6% dochodu podatnika. |

Darowizny na działalność charytatywno-opiekuńczą kościoła i jego osób prawnych

| Co możesz odliczyć? | Darowizna na cele charytatywna – opiekuńcze kościoła katolickiego nie jest równoważną darowizną na cele kultu religijnego. Odliczeniu podlegają darowizny:

– przekazane kościelnym osobom prawnym, czyli: metropoliom, archidiecezjom, diecezjom, parafiom, kościołom, Caritas Polska, Caritas diecezji, papieskim dziełom misyjnym oraz administraturom apostolskim. Aby móc odliczyć od dochodu kwotę darowizny, musi być ona przeznaczona na cele charytatywno-opiekuńcze Kościoła, np. na prowadzenie zakładów dla sierot, starców, osób upośledzonych fizycznie lub umysłowo oraz innych kategorii osób potrzebujących opieki, prowadzenie szpitali i innych zakładów leczniczych oraz aptek, prowadzenie żłobków, ochronek, burs i schronisk. |

| Wysokość odliczenia | Limit odliczenia przysługuje w pełnej wysokości kwoty przekazanej darowizny. |

Darowizna na cele realizacji inwestycji w zakresie odbudowy Pałacu Saskiego, Pałacu Brühla oraz kamienic przy ulicy królewskiej w Warszawie

| Co możesz odliczyć? | Zakresem odliczenia objęte zostały darowizny przekazane na cele określone w art. 7 ust. 1 ustawy z dnia 11 sierpnia 2021 r. o przygotowaniu i realizacji inwestycji w zakresie odbudowy Pałacu Saskiego, Pałacu Brühla oraz kamienic przy ulicy Królewskiej w Warszawie (Dz. U. poz. 1551). |

| Wysokość odliczenia | Limit odliczenia nie może przekroczyć 6% dochodu podatnika |